David Cano Martinez,

Socio director de Afi Inversiones Globales, SGIIC

-

En las últimas semanas del año los bancos centrales han vuelto a ser los protagonistas, como ya lo fueron en septiembre (aunque en verdad podemos decir que lo están siendo en los dos últimos años). Pero ahora, con un cambio de tono tras la inesperada agresividad mostrada hace un trimestre. Ante el deterioro adicional del ciclo económico (ya visible también en EE. UU.) y, sobre todo, la caída de la tasa de inflación (tras la sorpresa a la baja en octubre, en noviembre hemos asistido a una nueva moderación), las autoridades monetarias han modificado sus mensajes.

Evolución de la inflación

Fuente: elaboración propia

Fuente: elaboración propia

El caso más claro es el de la Reserva Federal, en gran medida porque entre sus herramientas de comunicación se encuentra el denominado “dot plot”: cada miembro del FOMC (el órgano de decisión de la Fed) expresa cuál va a ser en su opinión la evolución del tipo de interés de referencia. La comparación entre el presentado en septiembre y en diciembre no deja duda. Si entonces la mayoría de los miembros esperaban un alza más (e, incluso, alguno, una elevación adicional en 2024) ahora, después de tres mantenimientos consecutivos de tipos, ya nadie anticipa un incremento. Y, lo que es más relevante, todos los miembros del FOMC, menos dos, descuentan recortes el próximo año. Es decir, el escenario central parece claro: el próximo año asistiremos a 3 rebajas de los fed funds que podían continuar en los siguientes ejercicios hasta alcanzar la cota del 2,5%.

Dot plot de los miembros del FOMC de la Fed. Septiembre vs diciembre

Fuente: Reserva Federal de EE. UU. y elaboración propia

Fuente: Reserva Federal de EE. UU. y elaboración propia

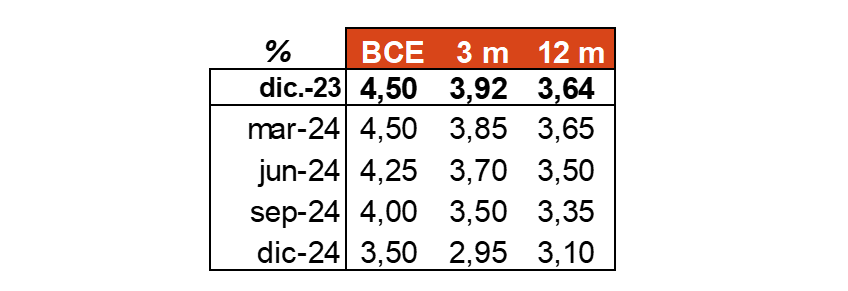

En el caso del BCE, segundo Consejo de Gobierno del BCE consecutivo en el que mantiene los tipos de interés, y también con cambio en el mensaje, pero no tan intenso como en la Fed. El BCE deja claro que no ha debatido ni discutido rebajas de tipos y que mantiene la vigilancia a la espera de contar con confirmación (sobre todo por la parte de la evolución salarial) de que el daño a la demanda derivado de la acumulación de tipos restrictivos es lo suficientemente intensa como para poder manejar un escenario de vuelta de la inflación al objetivo en 2025 (la proyección actual se sitúa en el 2,1%). Dado el estado actual y previsión de evolución durante 1S24 de la demanda agregada en la zona euro, creemos que será a mediados de primavera cuando el BCE cuente con el suficiente nivel de seguridad como para avanzar hacia una primera rebaja de tipos el 6 de junio. Hemos adelantado a esta reunión la rebaja de 25 pb que manteníamos para la cita de 26 de septiembre y hemos añadido una rebaja de tipos más en 2024, hasta situar el tipo de intervención en el 3,5% en diciembre. Igualmente, consideramos que el tipo de llegada del ciclo de bajadas será 25 pb inferior al que marcaban nuestras últimas previsiones (3,0% en primavera de 2025).

Previsiones Afi de tipos de interés del EUR para 2024

Fuente: elaboración propia

Fuente: elaboración propia

La revisión de previsiones macroeconómicas que ha realizado el staff del BCE refleja la sensibilidad a un daño cíclico de mayor calado a corto plazo que el esperado en septiembre y una creciente preocupación de la contribución del incremento de los costes laborales a las presiones inflacionistas. En materia de inflación el BCE revisa a la baja y centra su vigilancia sobre los salarios (una desviación por encima del crecimiento de la productividad implicaría resistencia a la moderación para la inflación subyacente).

Previsiones del staff del BCE para las principales variables macroeconómicas y comparativa con Afi

Fuente: elaboración propia

Fuente: elaboración propia

En conclusión, los tipos de interés de intervención han tocado techo y en 2024 asistiremos a recortes gracias a la moderación de la inflación. Si el ciclo económico mundial ha resistido el importante endurecimiento de la política monetaria, parece que se aleja el escenario de recesión, al menos la vinculada a las condiciones financieras. Persiste, evidentemente, la incertidumbre sobre el efecto retardo de las subidas anteriores (hace solo dos meses que se alcanzó el techo) pero el deterioro de los datos de actividad empresarial, consumo de las familias, mercado laboral o confianza de los agentes no son representativos de una caída del PIB no ya solo en el último trimestre del año, sino tampoco en el primero de 2024.

Fuente: elaboración propia

Fuente: elaboración propia

Por lo tanto, tengo que actualizar el esquema de política monetaria que he utilizado desde finales de 2021. Hace dos años, ante el estallido de la inflación asociado a la confluencia de factores de oferta (cuellos de botella y encarecimiento de materias primas) y de demanda (capacidad de resistencia de la economía mundial por exceso de ahorro de la pandemia y política fiscal expansiva), en un contexto de elevada liquidez, el temor era que los bancos centrales tuvieran que provocar una recesión como única vía para reconducir la inflación hacia el objetivo del 2%. Era el temido aterrizaje brusco (hard landing) con tipos de interés más altos durante más tiempo (higher for longer). Hoy, la situación es muy diferente. La inflación está camino del 2,0% y la economía, aunque pierde dinamismo, parece que evitará la recesión. Estamos ante aterrizaje suave (soft landing) que, acompañado de desinflación, permitirá a los bancos centrales un ajuste fino en los tipos de interés (fine tuning) compensando parte de las fuertes subidas de los tipos de interés de los últimos dos años (en media, 300 pb). Ahora se debe pensar en recortes del orden de 150 pb en los próximos 12/18 meses que deberían favorecer una reactivación económica en 2025, hacia cotas en línea con el potencial.

Fuente: elaboración propia

Fuente: elaboración propia