David Cano Martínez,

Socio director de Afi Inversiones Globales

-

El pasado mes reconocí el deterioro del entorno inflacionista. Ahora, debo seguir insistiendo en ello. Los factores de oferta no terminan de disiparse, con nuevos máximos en muchas materias primas y persistencia de los cuellos de botella. Al mismo tiempo, el repunte de la inflación general de meses atrás asociado a ellos se está trasladando a los componentes subyacentes. Los efectos de segunda ronda ya están aquí. Y de forma simultánea se ha activado, aunque de momento por escasa cuantía, la espiral inflación – salarios.

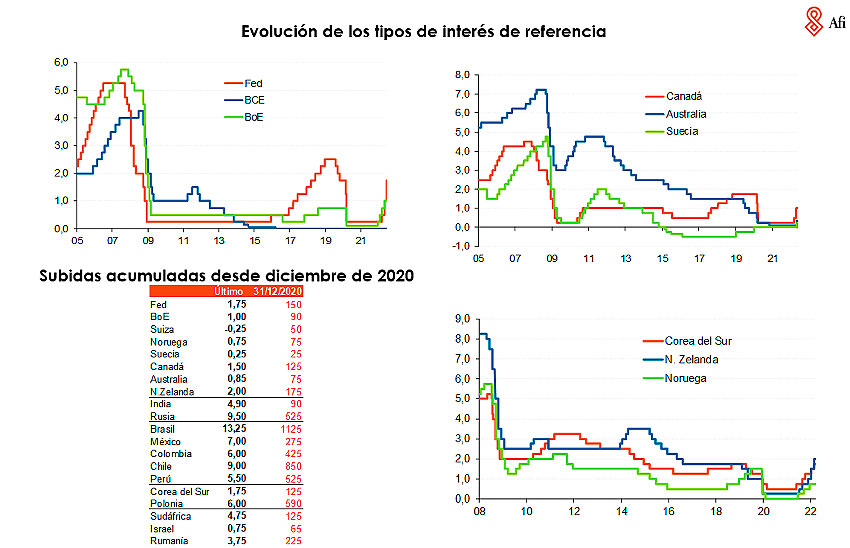

Respecto al repunte de la inflación, no solo debemos preocuparnos por el impacto que tiene en el PIB vía menor renta disponible (ver esquema), también por el que se deriva del endurecimiento de las condiciones financieras asociado al cambio de posicionamiento de los bancos centrales. Estos han girado de forma drástica su prioridad en el binomio inflación/crecimiento a favor del segundo. A lo largo de las últimas semanas se han acumulado los bancos centrales que han subido tipos: EEUU, Inglaterra, Canadá, Australia, Suecia, Suiza, Noruega…

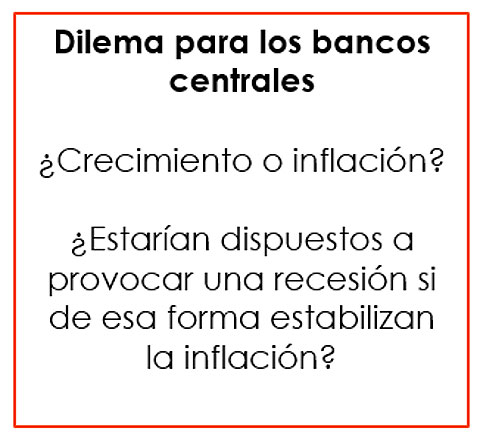

Pero lo que es más importante es el endurecimiento general de su mensaje, de tal forma que ante el dilema de qué priorizar, si el crecimiento o la inflación, parece que ahora se decantan por lo segundo. La pregunta es hasta qué punto endurecerían la política monetaria para combatir la inflación si con ello provocaran una recesión. Parece que, efectivamente, si han de elegir, “no les importaría” provocar una caída del PIB (o estarían dispuestos a soportarla) si con ello consiguen moderar la inflación. De esta forma, la política monetaria, que había sido uno de los principales impulsos para la economía y los mercados en los últimos cinco años, torna ahora de forma clara su “color”. El cambio ha sido drástico e inesperado (desde luego, a tenor de la evolución de los mercados financieros, no se podía atisbar a principios de 2022).

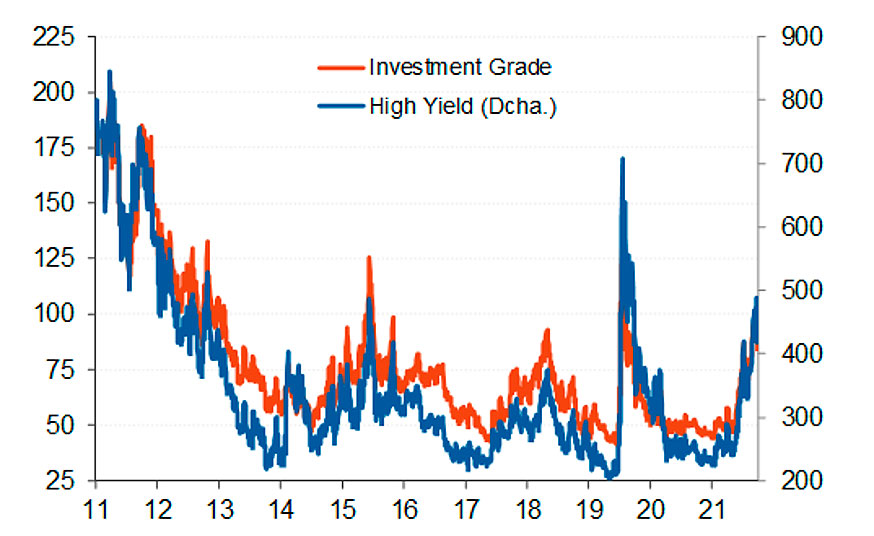

Aunque las condiciones monetarias son expansivas, ya no lo son tanto. Además, conviene advertir sobre el endurecimiento de las condiciones financieras vía mayores diferenciales. Porque no solo la deuda pública de la periferia de la zona euro tiene que pagar más spreads, también las empresas de cualquier calificación crediticia.

Evolución de diferenciales en renta fija privada en EUR

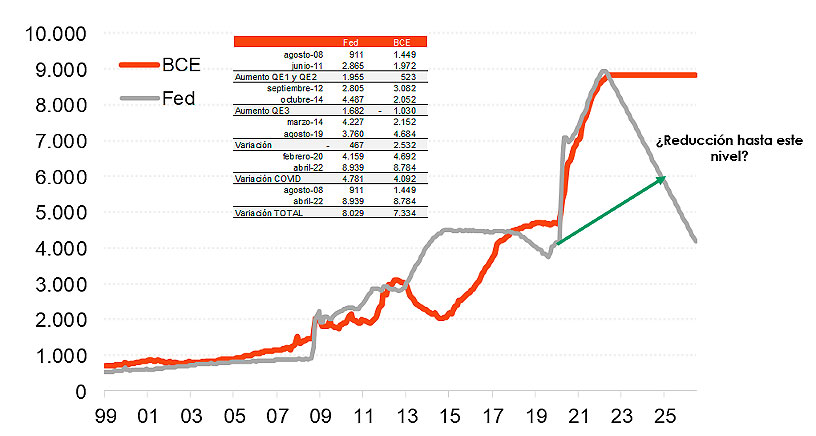

El endurecimiento de las condiciones financieras va a proceder de una menor liquidez por parte de los bancos centrales. El BCE finaliza ahora el programa de compra de bonos APP. Pero la Fed comienza a reducir el tamaño de su balance. Resulta razonable pensar que lo haga en 3 billones de USD, es decir, del orden del 60% de todo lo que creó como reacción al COVID-19.

Evolución del tamaño del balance de la Reserva Federal de EEUU (en miles de millones de USD y EUR)

Es obvio que el entorno económico se ha deteriorado, y mucho, en los últimos meses con motivo de la guerra en Ucrania, que no ha hecho más que acrecentar los riesgos inflacionistas y activar la función de reacción de los bancos centrales. Que estos estén dispuestos (o, al menos, parecer que estén dispuestos) a provocar una recesión para contener el crecimiento de los precios es una variable con enormes implicaciones con la que no contábamos al principio de 2022.

Socio director de Afi Inversiones Globales.

Licenciado en Dirección y Administración de Empresas por la Universidad Autónoma de Madrid (UAM) y Máster en Finanzas Cuantitativas por Afi Escuela de Finanzas, es socio de Analistas Financieros Internacionales y Director General de Afi Inversiones Globales, SGIIC, empresa especializada en la gestión de carteras y asesoramiento a inversores institucionales, fondos de inversión y fondos de pensiones. Más de 20 años de experiencia profesional.

Coautor de una docena de libros de mercados financieros y economía y de un centenar de artículos sobre política monetaria, mercados financieros, fondos de inversión, gestión de carteras y finanzas empresariales.

Es profesor de los más prestigiosos centros de postgrado en finanzas españoles (como Afi Escuela de Finanzas) y colabora habitualmente en los medios de comunicación.

@david_cano_m