David Cano Martínez,

Socio director de Afi Inversiones Globales

-

Como cada año por estas fechas, es momento de ir perfilando el presupuesto para el próximo ejercicio. Y es recomendable que el punto de partida sea el entorno macroeconómico, en concreto, el crecimiento del PIB. Tal y como venimos comentando (nosotros y todos los agentes, como señalaba en mi comentario de julio, “Narrativas económicas”) las perspectivas no son buenas.

El empeoramiento del entorno económico y financiero en las últimas semanas se está dejando notar cada vez más en los indicadores macroeconómicos de alta frecuencia. A los datos de confianza, que fueron los primeros en recoger el deterioro del ciclo económico, comienzan a sumarse otros indicadores que capturan la realidad económica del momento. Así, por ejemplo, las presiones inflacionistas ya se están dejando notar en el consumo de los hogares. Aun cuando en el 2T22, las revisiones de la contabilidad nacional han dibujado un comportamiento más favorable del estimado inicialmente (un ejemplo de ello son EE.UU. y Alemania), lo cierto es que la evolución de las ventas minoristas o el gasto personal comienzan a ralentizar su crecimiento, cuando no a empeorar (especialmente en el Área euro). La reducción de los pedidos de la industria manufacturera prevista para los próximos meses es otra constatación de la contención de la demanda que se vislumbra ya para los próximos año.

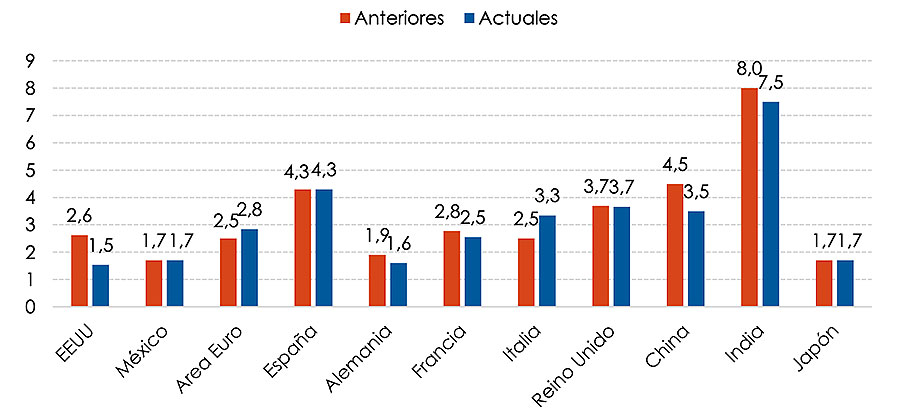

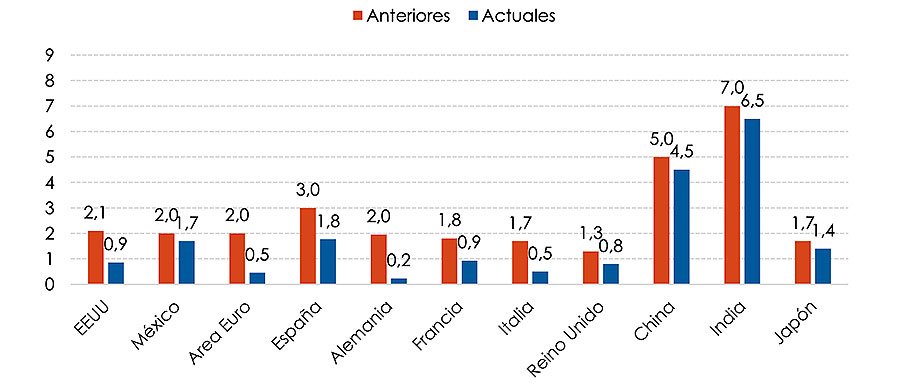

En EE.UU. la moderación del ciclo económico (consumo e inversión, principalmente) está siendo más contenida de la que se esperaba tras las agresivas subidas de tipos de la Fed. Los indicadores que hemos conocido en las últimas semanas recogen una ralentización mucho más pausada de la observada a partir de la segunda mitad de mayo, cuando los diferentes indicadores comenzaron a darse la vuelta con cierta celeridad. Los datos del ISM, por ejemplo, aguantan en zona expansiva, cuando los PMI, entre otros indicadores, anticipaban una reducción de la actividad económica. La escasez de vacantes de empleo y el mantenimiento de las presiones salariales es otro indicador más de la resiliencia de la actividad económica en EE.UU. En cualquier caso, el peor comportamiento de la primera mitad del año y la contención de la demanda global a partir de la segunda mitad de este ejercicio nos llevan a reducir el crecimiento previsto para 2022 hasta el 1,5% anual, desde el 2,6% anterior. La revisión para el próximo año es quizás, más significativa, pues recoge el deterioro cíclico que supondrá la subida de tipos de interés esperada, que hemos revisado también al alza. Así, el crecimiento de 2023 sería de apenas el 0,9%, lo que supondría recortar a la mitad la previsión que contemplábamos hace unos meses.

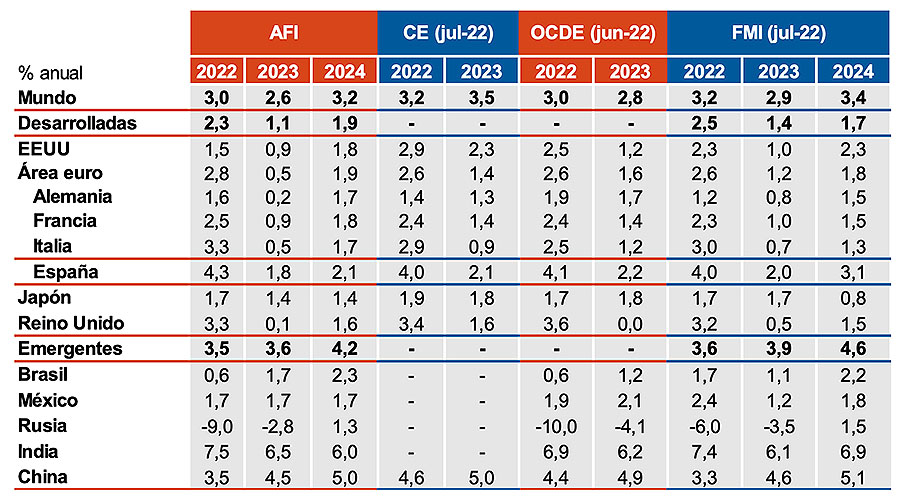

Previsiones macroeconómicas globales, 2022-2024

En el caso del Área euro, el difícil otoño-invierno que afronta en el ámbito energético, por el incremento de los precios de las materias primas y el racionamiento de las mismas que muy probablemente tenga que asumir (con especial impacto en el tejido productivo), implica una parte final del año más compleja de la prevista hasta ahora. En este escenario, no sería descartable una recesión técnica. Esto, junto con el tono más tensionador del BCE, ante la persistencia de una alta inflación que costará doblegar más tiempo, dificultará las condiciones financieras en los próximos meses, lo que tendrá también un coste desde el punto de vista macroeconómico. Por todo ello recortamos nuestras previsiones de crecimiento del PIB del Área euro, no tanto para este ejercicio (que, gracias a la inercia y la buena primera mitad del año, elevamos hasta el 2,8% anual, tres décimas más de lo que teníamos hasta ahora), sino, sobre todo, para el que viene. De esta manera, el crecimiento previsto para 2023 se situaría en el 0,5% (1,5pp menos que la anterior previsión). Dentro del Área euro, las perspectivas más negativas serían las de Alemania e Italia, cuyos crecimientos de PIB se revisan con mayor intensidad a la baja, dejando el avance en 2023 en el 0,2% y 0,5%, respectivamente (1,7 y 1,2 puntos porcentuales más bajo que nuestra previsión anterior). Su dependencia energética de Rusia y la vulnerabilidad que exhiben algunos de sus sectores industriales estratégicos (junto con la particular situación doméstica de Italia, por el adelanto electoral y la dificultad de ejecutar los fondos europeos NGEU) son algunos de los elementos que están detrás de dicha revisión.

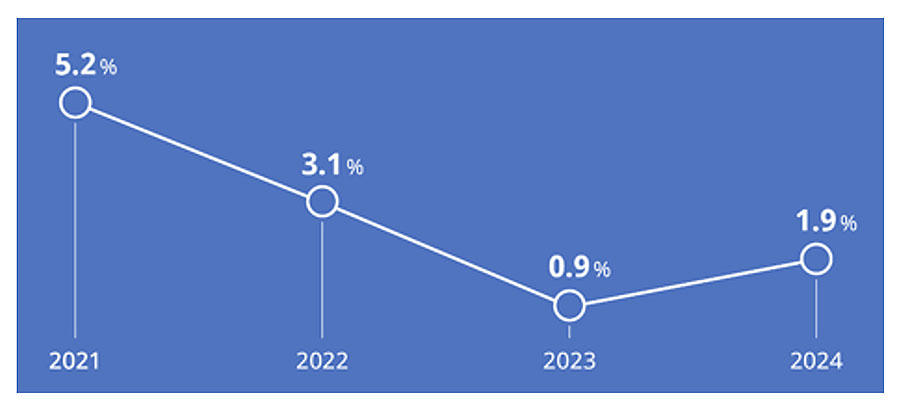

Previsiones del BCE para el crecimiento del PIB de la UME

Del resto de los países, la revisión a la baja más significativa tiene que ver con China, que este año reducimos hasta el 3,5% (desde el 4,5% anterior y el 5,5% que esperan las autoridades). El enfriamiento de la actividad económica, que las autoridades tratan de estimular con diversos paquetes fiscales y medidas de política monetaria, es cada vez más evidente. El mantenimiento de la política cero Covid tampoco sugiere un cambio de rumbo en los próximos meses. En 2023 crecería un 4,5%.

Previsión Afi de crecimiento del PIB en 2022 (%anual)

Otro caso reseñable es el de Reino Unido. El anuncio del incremento del 80% del precio máximo de la electricidad a partir del 1 de octubre podría elevar la inflación otros tres puntos porcentuales, dañando la capacidad de gasto de los hogares y, por lo tanto, el crecimiento económico. Rebajamos nuestra previsión para este año hasta el 3,3% y al 0,1% el que viene. Con todo, el crecimiento global se reducirá este año hasta el 3% (desde el 3,4% de nuestra previsión anterior) y hasta el 2,6% el próximo (seis décimas menos que lo que esperábamos que sucediera antes de nuestra revisión).

Previsión Afi de crecimiento del PIB en 2023 (%anual)

Texto elaborado a partir de Afi Research

Socio director de Afi Inversiones Globales.

Licenciado en Dirección y Administración de Empresas por la Universidad Autónoma de Madrid (UAM) y Máster en Finanzas Cuantitativas por Afi Escuela de Finanzas, es socio de Analistas Financieros Internacionales y Director General de Afi Inversiones Globales, SGIIC, empresa especializada en la gestión de carteras y asesoramiento a inversores institucionales, fondos de inversión y fondos de pensiones. Más de 20 años de experiencia profesional.

Coautor de una docena de libros de mercados financieros y economía y de un centenar de artículos sobre política monetaria, mercados financieros, fondos de inversión, gestión de carteras y finanzas empresariales.

Es profesor de los más prestigiosos centros de postgrado en finanzas españoles (como Afi Escuela de Finanzas) y colabora habitualmente en los medios de comunicación.

@david_cano_m