Francisco Isidro,

Profesor y Consultor en Finanzas

-

Creo sinceramente que un valor inherente e irrenunciable de la función financiera consiste en aportar perspectiva a la compañía, a la organización en la que desarrollamos nuestra labor.

Y bajo esa perspectiva nos enfrentamos en múltiples escenarios a tomar decisiones que nos obligan a distinguir entre lo importante, lo relevante y lo critico, o si ustedes lo prefieren y por simplificar, a separar lo importante de lo urgente.

En la primavera de 2020 todos tuvimos que enfrentarnos, por primera vez, a un durísimo escenario provocado por una pandemia global, que además de las irreparables perdidas en vidas, provoco unos terribles efectos colaterales en la economía mundial que, por momentos, más que una economía en crisis, se ha mostrado como una economía de guerra.

Y frente a este complejo panorama, la función financiera ha tenido que afrontar, desde la ineludible perspectiva de proteger la supervivencia del negocio, dos problemas críticos y urgentes: asegurar la liquidez y minimizar los riesgos financieros.

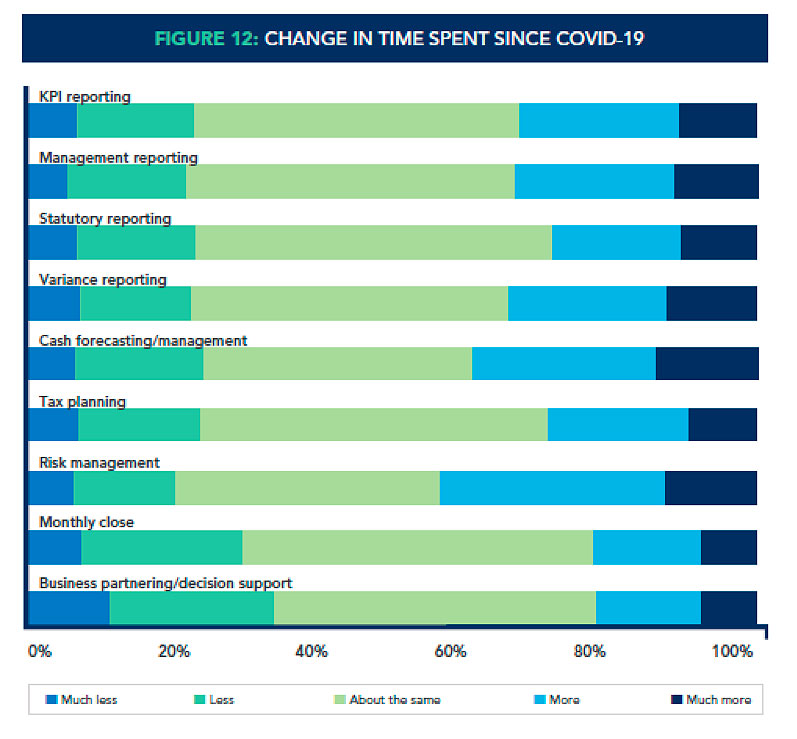

Así lo evidencian los resultados de la encuesta que, a nivel global, ha realizado el IMA® (“Institute of Management Accountants”) en cuyo informe final, del que se reproduce esta infografía, se refleja el incremento de atención que ambas tareas han representado en los departamentos financieros de las compañías encuestadas.

Un año después, en estos comienzos de 2021, seguimos estancados en la gestión de una pandemia, afrontamos un escenario de incertidumbre, con exceso de sombras y apenas unas pocas luces de esperanza, las que en el plano social y sanitario representan las vacunas, y las que, en lo económico representan el extraordinario soporte financiero desplegado por el BCE y la Unión Europea, vía política monetaria y fondos de recuperación.

La función financiera ha tenido que asumir, adicionalmente y sin renunciar a sus funciones inherentes, mayor protagonismo en la reformulación y ejecución de las nuevas estrategias de negocio

En este tiempo y consecuencia de lo anterior, la función financiera ha tenido que asumir, adicionalmente y sin renunciar a sus funciones inherentes, mayor protagonismo en la reformulación y ejecución de las nuevas estrategias de negocio, enfocadas, como no podía ser de otro modo, en la supervivencia y recuperación de las cuentas de resultados pues, salvo contadas excepciones, los planes estratégicos preCovid19 hoy están fuera de juego.

Este rol de “partner” estratégico, como así lo refieren buena parte de la literatura financiera moderna, no resulta nuevo para los que vivimos la crisis del 2008, una crisis financiera, también global, que colapsó el crédito y lastró unas economías excesivamente apalancadas.

En aquel momento tuvimos que asumir que el dinero, en forma de crédito, esa materia prima abundante y barata en comparación a la rentabilidad de los activos que recurrentemente financiábamos con ella, prácticamente se esfumaba de nuestras proyecciones financieras, esas en las que se fundamentaban las estrategias de nuestras compañías.

Y siendo cierto que la crisis del 2008 no es homogéneamente comparable, ni por su origen, efectos y escenarios, a la que hoy vivimos, no lo es menos que, en su posterior gestión, aprendimos a reajustar nuestros objetivos a la cruda realidad sobrevenida y a encontrar nuevas vías para reconstruir nuestras cuentas de resultados

En el caso particular de la economía española, una de esas vías de recuperación fue, sin duda, el paso adelante, el salto que las empresas españolas dieron hacia los mercados internacionales.

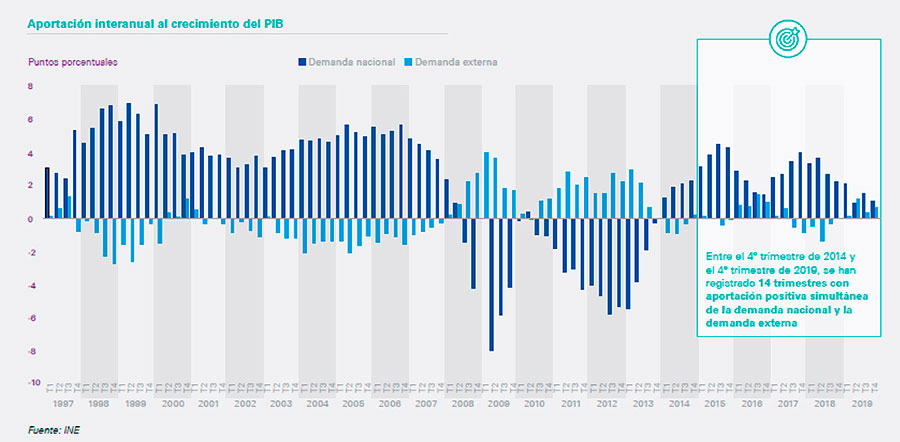

En la siguiente infografía puede apreciarse, en primer término, el efecto positivo de la demanda externa que se comporta como un elemento contra cíclico en el difícil periodo 2008 – 2013 para convertirse, a partir de 2014, en un factor de crecimiento estructural.

Estos datos son una de las conclusiones de un oportuno estudio realizado a finales de 2020 por la consultora KPMG en colaboración con una amplia representación del tejido empresarial y exportador español y que lleva por título “Expansión Internacional de la Empresa Española”.

En este informe, además de numerosos datos y otras valiosas aportaciones, encontramos dos interesantes conclusiones

Aun en el actual contexto de incertidumbre, la empresa española está rearmando su estrategia de internacionalización como una de las palancas de recuperación de su cifra de negocios

Parece por tanto que, aun en el actual contexto de incertidumbre, la empresa española está rearmando su estrategia de internacionalización como una de las palancas de recuperación de su cifra de negocios.

Y en este punto nos encontramos, con una función financiera que, además de su participación activa, como “partner”, en la reformulación estratégica, tendrá que aportar y ampliar la perspectiva necesaria para enfrentar y resolver nuevos retos, los que surgen ante un nuevo escenario global, con un panorama geopolítico complejo, con peligrosas tendencias al proteccionismo, con unos consumidores globales diferentes en sus formas y más exigentes, ya no solo en calidad, sino en valores como sostenibilidad, reputación corporativa de las marcas, etc.

Pero, además, la función financiera tendrá que afrontar y gestionar otro tipo de retos, aquellos que sobrevienen de manera inherente a su área de responsabilidad, los retos clásicos, los tres grandes retos o riesgos financieros que, a mi juicio, se presentan en cualquier proceso de internacionalización en el que normalmente, ya sea por condiciones de mercado de destino, ya por un nulo o escaso poder negociación, la compañía exportadora ha de vender, total o parcialmente, a crédito.

El primero de los tres es el riesgo de crédito entendido como la contingencia de pérdida económica derivada del incumplimiento de las obligaciones asumidas por las contrapartidas con las que cerramos una operación comercial.

Dentro de este riesgo tenemos que distinguir, a su vez, dos diferentes tipologías:

I. Riesgo comercial: el riesgo inherente asociado al impago (incumplimiento) de nuestras contrapartidas (importadores extranjeros). Para su cobertura tenemos diferentes soluciones que pueden aplicarse indistintamente a nuestra cartera internacional dependiendo de dos variables críticas: nuestro poder de negociación frente a clientes y la profundidad de la oferta de nuestros “partners” financieros (entidades financieras, aseguradoras, etc.)

Como alternativa a los L/C podemos plantearnos un medio de pago simple como la transferencia o los “Direct Debit” (en aquellos sistemas financieros que admitan su intercambio) pero contando previamente con un colateral que, en forma de Aval o “Stand By Letter of Credit”, garantice la ejecución inmediata en caso de incumplimiento.

El proceso de transformación digital de las finanzas acontecido en los últimos años ha permitido la entrada de nuevos operadores en el sistema financiero que, básicamente, ofrecen productos y servicios financieros tradicionales, pero sobre una base tecnológica que los convierte en innovadores y más eficientes.

Este movimiento, conocido universalmente como “FinTech”, ha alcanzado el suficiente nivel de especialización y madurez como industria para ofrecer a los equipos financieros soluciones alternativas referidas a continuación.

Por un lado, hablamos de lo que se conoce como pagos condicionados (o garantizados) donde podemos encontrar plataformas, tanto españolas como internacionales que, sobre tecnología “blockchain”, permiten el acceso en tiempo real de todas las partes implicadas en una operación comercial internacional (importador, exportador, transportistas, bancos, certificadores, etc.) permitiendo así un seguimiento de los documentos sobre los que recae la irrevocabilidad del pago.

De otro, y ofrecidas también por este tipo de plataformas, la versión electrónica o digital de los L/C donde los documentos no viajan físicamente con la consiguiente reducción de plazos y costes.

II. Riesgo País que tal y como lo define el Banco de España contemplamos como “Probabilidad de que se produzca una perdida financiera por circunstancias macroeconómicas, políticas o sociales, o por desastres naturales, en un país determinado”, precisando así las diferentes manifestación o subtipos de riesgo país, principalmente, el riesgo soberano (deuda pública o garantizada por el estado) frente al riesgo de transferencia (deuda privada).

En este capítulo las posibilidades de cobertura se centran, yo diría que prácticamente como única opción, en las pólizas de seguro ofertadas por las ECAs (“Export Credit Agencies”) figuras que, como CESCE en España, tienen entre sus misiones fundacionales la cobertura del riesgo país por cuenta del estado.

En segundo término, nos enfrentamos al riesgo de financiación, o si lo prefieren, de fondos, asociado a la necesidad de anticipar el cobro de nuestras operaciones internacionales.

En este sentido, hemos de tener muy presente las siguientes circunstancias:

Por último, nos ocuparemos del tercer riesgo a gestionar, el riesgo de cambio, planteado aquí desde su perspectiva transaccional, es decir, aquel que se manifiesta en operaciones futuras denominadas en divisa no funcional, ya sean cerradas, ya sean previstas (“forecast”) y con trascendencia en el efectivo de la compañía.

En primer lugar, es importante señalar que, “grosso modo”, 2/3 de las exportaciones españolas tienen como destino Europa, concentrándose el tercio restante en USA e Iberoamérica.

Esta distribución que no ha variado significativamente en las dos décadas precedentes y que naturalmente puede ser muy diferente dependiendo de sectores, tipo de compañía exportadora y ubicación de ésta, simplificó de manera notable la gestión de este riesgo desde el establecimiento de la Unión Monetaria Europea por el hecho de utilizar la misma divisa, el Euro, que la mayoría de nuestros principales socios comerciales.

La segunda lectura es que, aun así, mantenemos una relevante cifra de exportaciones hacia economías, básicamente dolarizadas en las que, salvo que nuestro poder de negociación nos permita denominar la operación comercial en Euros, vamos a tener que afrontar su cobertura.

Y en este punto, en la cobertura del riesgo de cambio, es donde los equipos financieros hemos de ser extremadamente rigurosos para garantizar que la ortodoxia del proceso se cumple.

Para ello hemos de planificar las decisiones de cobertura en tres diferentes fases:

Existen en el mercado una gran variedad de soluciones de cobertura basadas en la combinación de opciones (compra y venta simultanea de opciones para equiparar primas y equilibrar su coste a cero) que pueden resultar interesantes para determinados niveles de exposición. Aunque es imposible analizarlas aquí, si quiero resaltar que cualquier estructura de cobertura de esta naturaleza, para que pueda considerarse como tal, debe permitirnos conocer cuál sería nuestro tipo de cambio mínimo (para un exportador el contravalor mínimo en Euros a recibir por las divisas que vende) ante cualquier escenario posible de evolución del tipo de cambio.

La experiencia y los datos nos muestran que la mayoría de las compañías combinan diferentes estrategias de cobertura en función de sus diferentes niveles de exposición, incluyendo naturalmente posiciones no cubiertas; en otras palabras, como en otras muchas áreas de las finanzas, la diversificación también se aplica a las coberturas del riesgo de tipo de cambio.

Para finalizar este capítulo tenemos que abordar la importancia de los “partners” financieros a los que tengamos acceso para la contratación de los mencionados instrumentos.

Esto se debe a que este es un mercado no organizado (OTC) donde los precios son cotizados y cerrados directamente entre las dos contrapartidas (compañía exportadora y entidad financiera).

En este sentido, dos apuntes, el primero referido a la concentración de operadores que la crisis financiera de 2008 provocó en el mercado de derivados y que en la práctica supone, en el mundo de las opciones, que hemos de procurar cotizar directamente con un banco que sea “market maker” para evitar márgenes de bancos intermediarios y así obtener precios de primas mas asequibles. El segundo, una buena noticia de la mano de la industria “FinTech” que se ha abierto hueco en este segmento de mercado, ofreciendo una alternativa solida y eficiente para las coberturas básicas y para la gestión del riesgo de divisa a compañías que por su volumen mantenían un bajo nivel de interlocución con la banca tradicional.

Nuestra perspectiva financiera, esa cualidad de la que les hablaba al principio de este artículo, ese modo que tenemos de analizar una determinada situación, nos ha impuesto, probablemente lo seguirá haciendo, asegurar la liquidez a corto plazo, nos permite mirar con cierta esperanza, y llegado el caso, gestionar y aprovechar los fondos de recuperación que llegan de Europa.

Y la misma perspectiva nos permite ver también que eso no será suficiente, que tendremos que reorientar y reforzar nuestros resultados en los mercados internacionales, como lo hicimos en 2008, con mucha más incertidumbre que entonces, aunque si intuimos que este camino va a ser más largo.

“Un gran error es arruinar el presente, recordando un pasado que ya no tiene futuro”

Imagen: Gerd Altmann / Pixabay

Diplomado en CCEE – Graduado en ADE – MBA.

Profesor de Economía y Finanzas ESIC Business & Marketing School.

Director del Master de Bolsa y MF EAE Business School – Madrid.

Profesor Master Mercados Financieros y Gestión Activos IEB.

Socio Fundador en Isidro Núñez Asociados, S.L.