David Cano Martínez,

Socio director de Afi Inversiones Globales

-

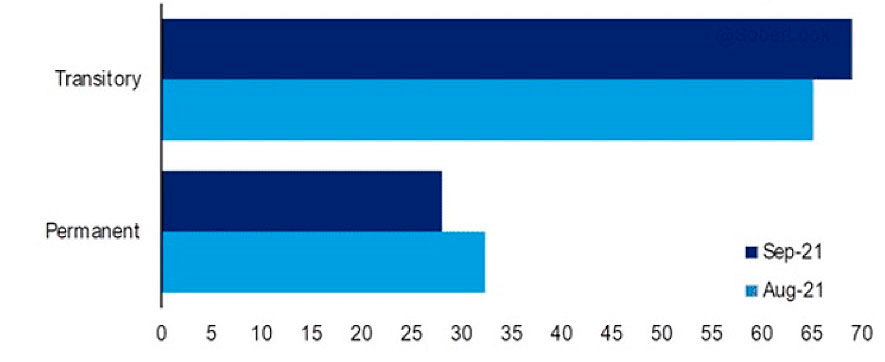

El ritmo de crecimiento de la economía mundial continúa perdiendo dinamismo, pero se mantiene por encima de su potencial. Por eso, la atención persiste en la inflación para comprobar quién tiene razón: si los que contemplan que estamos en la zona de máximos y que a partir de ahora asistiremos a una moderación o aquellos que advierten de que en próximos meses seguiremos asistiendo a repuntes en la tasa de inflación (o bien que la moderación será muy débil) Si atendemos a la encuesta de Bank of America, la opinión mayoritaria (y superior a la del mes pasado) es que el aumento de la inflación de los últimos 6 meses es transitorio (gráfico 1).

Gráfico 1. El actual repunte de la inflación, ¿transitorio o permanente?

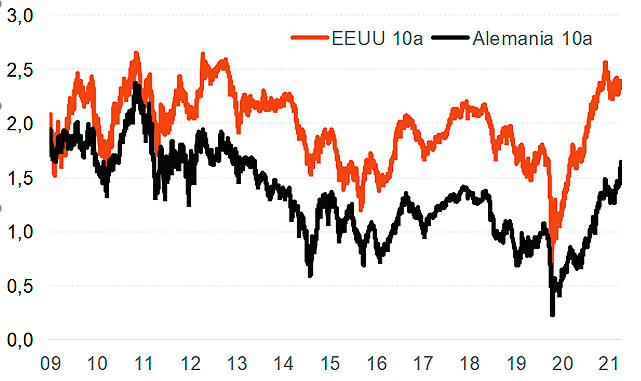

Y si recurrimos a los mercados financieros, la idea es similar. Las expectativas de inflación para los próximos 10 años son del orden del 2,4% en EEUU (más o menos estables desde mayo). Más repunte se ha producido en las de Alemania (y en el resto de países de la UME). Atención en el gráfico 2 a la elevación de las últimas semanas, condicionadas por, en otros motivos, el encarecimiento de la electricidad (1). Si atendemos a estar previsión, se confirma el escenario central: inflación en la próxima década por encima del registro de la anterior, pero en una cota en línea con el objetivo de los bancos centrales.

Gráfico 2. Evolución de las expectativas de inflación a 10 años en EEUU y Alemania

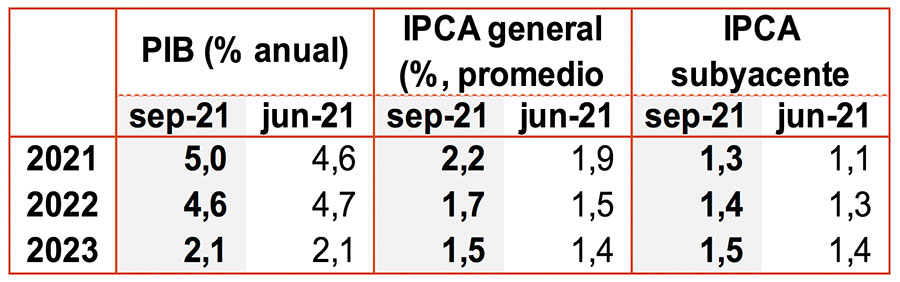

Precisamente el BCE central revisaba su previsión de inflación para 2021-2023. Y lo hacía al alza (hasta el 2,2% desde el 1,9% para este año), al tiempo que la de 2022 la elevaba hasta el 1,7% desde el 1,5%. Para 2023 la sitúa en una décima hasta el 1,5%.

Tabla 1. Previsiones del BCE (SEP.21)

Un último dato que puede avalar que estamos en máximos del actual ciclo de inflación: el dato de agosto de EEUU, con una cesión de la tasa de crecimiento interanual hasta el 5,3% desde el 5,4% es una señal de que podríamos estar ya en la parte alta del rango, para iniciar ahora una paulatina senda descendente (ver gráficos 3 y 4). Ese es, como insistimos, nuestro escenario central.

Gráfico 3 y 4. IPC de EEUU y Área Euro. Evolución y previsiones

Pero no cabe de duda de que los riesgos son alza, por algunos motivos como los siguientes:

1. Las disrupciones en la oferta, que han afectado a las cadenas globales de valor, se están mostrando más persistentes de lo que se esperaba. El fuerte incremento de los precios de transporte (en particular, los costes del transporte marítimo) y las dificultades para conseguir ciertos productos manufacturados (semiconductores, por ejemplo), crean una “tormenta perfecta” que está provocando el mayor repunte de la inflación en las economías desarrolladas en los últimos 20 años.

Evolución del Baltic Dry Index (*)

2. La desaparición del efecto base de la energía será más lenta que lo previsto en un primer momento por dos motivos; i) los precios del barril de Brent se sitúan por encima de los niveles de 2019 y en el año acumulan una revalorización del 42,5%, por lo que el efecto en la tasa interanual será menor. A la vez, el fuerte incremento del precio del gas natural también presionará al alza al componente energético del IPC e impedirá una bajada más drástica.

3. Presión continuada de los bienes industriales. Si bien se espera que las tasas interanuales relajen a medida que avanzan los meses y la oferta se ajusta a la demanda, los “cuellos de botella” seguirán presentes entre 6 y 9 meses más, sosteniendo la inflación y provocando una aportación positiva de este componente superior a su media histórica.

4. El incremento del precio de los alimentos. En agosto se consolida el fuerte crecimiento en las tasas mensuales y las noticias sobre la producción (mermada en muchos países productores a consecuencia de la meteorología) ha inducido un fuerte incremento del precio en los mercados financieros que se empieza a trasladar al consumidor final.

(1) Ver “El papel del coste de los derechos de emisión de CO2 y del encarecimiento del gas en la evolución reciente de los precios minoristas de la electricidad en España”. https://www.bde.es/f/webbde/SES/Secciones/Publicaciones/PublicacionesSeriadas/DocumentosOcasionales/21/Fich/do2120.pdf

Socio director de Afi Inversiones Globales.

Licenciado en Dirección y Administración de Empresas por la Universidad Autónoma de Madrid (UAM) y Máster en Finanzas Cuantitativas por Afi Escuela de Finanzas, es socio de Analistas Financieros Internacionales y Director General de Afi Inversiones Globales, SGIIC, empresa especializada en la gestión de carteras y asesoramiento a inversores institucionales, fondos de inversión y fondos de pensiones. Más de 20 años de experiencia profesional.

Coautor de una docena de libros de mercados financieros y economía y de un centenar de artículos sobre política monetaria, mercados financieros, fondos de inversión, gestión de carteras y finanzas empresariales.

Es profesor de los más prestigiosos centros de postgrado en finanzas españoles (como Afi Escuela de Finanzas) y colabora habitualmente en los medios de comunicación.

@david_cano_m